欢迎来到相识电子书!

标签:金融

-

博格长赢投资之道

约翰· 博格是美国先锋共同基金集团的创始人,美国投资界的至尊级人物,被誉为“指数基金之父”。在本书中,他立足于华尔街的贪欲横流,阐释了与“知足”相关的投资、基金业与人生问题,引导读者在这个充满诱惑的世界中,如何取得长赢投资之道。与巴菲特的投资之道一样,博格认为成功的投资最终都与一个成功的“人”所必备的优良品质息息相关:不要轻易去追逐物质富裕的短暂满足,应该把投资乃至人生的重心放在实现持久性知足上,这才是真正的长赢投资之道。 编 -

巴菲特与索罗斯的投资习惯

在这部已被全球投资者奉为“圣经”的作品中,作者马克•泰尔开创性地提出:有着天壤之别的巴菲特和索罗斯,不仅有着共同的投资习惯,而且他们的思考方法完全一致。 而更令人难以相信的是,无论是彼得•林奇、约翰•坦普顿,还是本杰明•格雷厄姆、菲利普•费希尔,成功的投资者都遵循着与巴菲特和索罗斯一模一样的思考习惯,无一例外。 马克•泰尔认为,决定成败的不是你投资了什么,而是你的投资习惯。在本书中,他分析了失败的投资者容易陷入的7种投资误区,总结了几乎涵盖投资世界的每一个方面、巴菲特和索罗斯均虔诚信奉的23种投资习惯。只要你学习和借鉴了这23个习惯,根据自身情况发展出自己的投资哲学,你就能成为投资市场中的胜利者。 1.全球两大投资巨头巴菲特和索罗斯的共同投资习惯,是其制胜的秘诀。 2.高效自学宝典,引导读者跳出普遍的投资误区,从最基础的习惯入手开始改变。 3.自出版以来重印23次,获得了充分的市场考验和读者的信任。 巴菲特与索罗斯的投资习惯(白金版) 【澳】马克•泰尔 第1章 思考习惯的力量 沃伦•巴菲特和乔治•索罗斯是世界上最成功的投资者。在分析了他们的信仰、行为、态度和决策方法后,我发现了两人均虔诚奉行的23种思考习惯和方法。其中的每一种都是值得我们学习的。 第2章 七种致命的投资信念 对如何才能获得投资的成功,大多数投资者都持有错误的信念。像沃伦•巴菲特和乔治•索罗斯这样的投资大师是不会有这些信念的。最普遍的错误认识就是我所说的七种致命的投资信念。 第3章 保住现有财富 制胜习惯一 保住资本永远是第一位的 沃伦•巴菲特和乔治•索罗斯是世界上最成功的投资者—因为他们都是极端重视避免损失的人。保住资本不仅仅是第一个制胜投资习惯,它还是投资大师带入投资市场的其他所有法则的基础,是他们整个投资策略的基石。正如我们将要看到的,其他每一种习惯都会不可避免地追溯到巴菲特的第一条投资法则:“永远不要赔钱!” 第4章 乔治•索罗斯不冒险吗 制胜习惯二 努力回避风险 大多数投资者都相信,你承担的风险越大,你的预期利润就越高。但投资大师不相信风险和回报是对等的。他只在平均利润期望值为正的前提下投资,因此他的投资风险很小,或根本没有风险。 第5章 “市场总是错的” 制胜习惯三 发展你自己的投资哲学 不管是买还是卖,持有还是按兵不动,一个投资者所做的每一项决策都来源于他对市场运行机制的看法;也就是说,来源于他的投资哲学。沃伦•巴菲特和乔治•索罗斯都用长时间的思考发展起了他们自己明确且具有内在连续性的投资哲学,这样的哲学是不会跟风而变的。投资大师的哲学是他们的思想盾牌,能使他们免受无休止的市场情绪躁动的影响。 第6章 衡量什么取决于你 制胜习惯四 开发你自己的个性化选择、购买和抛售投资系统 投资大师的衡量依据是他的投资标准。他的投资标准告诉他应该投资什么类型的对象,这种对象的特定内涵是什么,他应该什么时候买入,什么时候卖出。他的投资标准还指明了他应该如何去寻找符合这些标准的投资对象。巴菲特和索罗斯都为应用自己的标准而开发了自己的个性化投资系统。尽管他们的方法大不相同,但他们的系统都是根据12个评价要素建立起来的。 第7章 集中于少数投资对象 制胜习惯五 分散化是荒唐可笑的 当你对一笔交易有十足信心时,你必须全力出击。持有大头寸需要勇气。用巨额杠杆攫取利润需要勇气。但对索罗斯来说,如果你对某件事判断正确,你拥有多少都不算多。 第8章 省1美分等于赚1美元 制胜习惯六 注重税后收益 真正的好管理者不会在早上醒来后说,“今天我要削减成本”,这无异于起床之后再决定去呼吸。 第9章 术业有专攻 制胜习惯七 只投资于你懂的领域 同上帝一样,市场会帮助那些帮助他们自己的人。同上帝不一样的是,市场从不原谅那些不知道自己在做什么的人。 第10章 如果你不知道何时说“是”,那就永远说“不” 制胜习惯八 不做不符合你标准的投资 对大多数投资者来说,重要的不是他们知道多少,而是他们能在多大程度上认识到自己不知道什么。 第11章 用自己的投资标准滤光器观察投资世界 制胜习惯九 自己去调查 每一个人都想知道像沃伦•巴菲特和乔治•索罗斯这样的投资大师是如何找到那些让他们变成大富翁的投资机会的。答案很简单:靠他们自己。他们不断寻找符合他们标准的新投资机会,积极进行独立调查研究,并且只愿意听取那些他有充分的理由去尊重的投资者或分析家的意见。 第12章 如果无事可做,那就什么也不做 制胜习惯十 有无限的耐心 巴菲特和索罗斯都知道且接受的一个事实是,如果坚持自己的投资标准,就会有找不到任何投资对象的时候甚至是时期。但他们都有无限等待的耐心。就像巴菲特所说:“一种近乎懒惰的沉稳一直是我们的投资风格的基石。” 第13章 扣动扳机 制胜习惯十一 即刻行动 对巴菲特和索罗斯来说,做出投资决策就像是在黑与白之间做出选择。不存在灰色阴影:一项投资要么符合他们的标准,要么不符合。如果符合,他们就会迅速行动。 第14章 在买之前就知道何时卖 制胜习惯十二 持有赢钱的投资,直到事先确定的退出条件成立 不管你在一笔投资中投入了多少时间、心血、精力和金钱,如果你没有事先确定的退出策略,一切都可能化为乌有。正因如此,投资大师从不会在不知道何时退出的情况下就投资。 第15章 永远不要怀疑你的系统 制胜习惯十三 坚定地遵守你的系统 从基本投资哲学到投资选择方式再到详细的买卖法则,每一个投资大师的投资方法都是他自己设计的。所以他从来就不会在诱惑之下怀疑他的系统。 第16章 承认错误 制胜习惯十四 承认你的错误,立即纠正它们 成功人士重视的是避免错误,并在发现错误的时候即刻纠正它们。有时候,仅专注于避免错误就能带来成功。 第17章 从错误中学习 制胜习惯十五 把错误转化为经验 在投资大师通过清理不理想的投资纠正错误之后,他会分析他的错误。他不会放过任何一个错误。首先,他不想重复错误,所以他必须知道哪里错了,为什么会错。其次,他知道少犯错误会让他的系统得到加强,让他有更好的表现。第三,他知道现实是最好的老师,而错误是这个老师最好的课程。 第18章 光有愿望是没用的 制胜习惯十六 “交学费” 如果一个投资者认为他要做的只是寻找“圣杯”、正确的公式、看图表的秘诀或某个能告诉他做什么和何时做的大师,那么他永远也不会拥有沃伦•巴菲特和乔治•索罗斯这样的技能。“交学费”可能是个漫长而又艰辛的过程。巴菲特和索罗斯都用了几乎20年才完成这个过程,但他们是以一种非系统化的方式走过这段路的。 第19章 沉默是金 制胜习惯十七 永不谈论你正在做的事 如果一个像巴菲特这样的股市投资者将他的意图公之于众,最糟糕的后果是其他投资者会蜂拥而至,推高价格。如果透露行动计划的是一个像索罗斯这样经常持有巨额空头头寸的交易者,那么更加可怕的市场剧跌就可能发生。 第20章 委派的艺术 制胜习惯十八 知道如何用人 投资大师永远对他的行为后果负全部责任。当然,相比一般的投资者,他有更多的事情可以委派给其他人。但其中的原理是相同的:解放他的大脑,让他把心思集中在他最擅长的事情上。 第21章 不管你有多少钱,少花点钱 制胜习惯十九 生活节俭 投资大师的成功基础“保住资本”正是以节俭思想为根基的。投资大师能保住现有资产,并凭借节俭习惯保证资产的增加,因此可以让他的财富以复利无限增长。而复利加时间正是所有大财富的基础。 第22章 钱只是副产品 制胜习惯二十 工作与钱无关 世界上有两种赚钱动机:一是“远离”,二是“追求”。正是激励“远离”和“追求”的动机组合,激励着巴菲特和索罗斯这两位投资大师不断前进。作为副产品,他们积累了惊人的财富。对他们来说,赚钱并不是终点,只是通向终点的道路。 第23章 专业大师 制胜习惯二十一?爱你所做的事,不要爱你所拥有的东西 任何一个领域中的所有大师级人物都有一个共同特征:他们的动力是行动的过程,激励他们的是行为而不是成果。成果,不管是金钱还是奖牌,只是对进入“心流”境界的附加奖励。 第24章 这是你的生命 制胜习惯二十二 24小时不离投资 投资大师如此成功的原因之一是:投资是他的一切,不仅仅是他的职业。所以他每时每刻都在考虑投资—甚至会像索罗斯那样梦到投资。 第25章 吃你自己做的饭 制胜习惯二十三 投入你的资产 事实上,你所碰到的所有成功商人可能都已将他们的大多数资产投入了他们自己的企业。因为只有在自己的企业里,他们才知道如何更轻松地赚钱。他们喜欢吃“自己做的饭”。 第26章 你必须是个天才吗 虽说你得成为像爱迪生那样的天才才能发明电灯泡,要打开一盏灯却不需要成为天才。在天才已经为我们铺好道路的情况下,要制作一个灯泡也不需要成为天才。对投资者们来说,这条道路已经铺好了,那就是巴菲特、索罗斯和其他投资大师均虔诚奉行的思考习惯和思考方法。 第27章 打下基础 虽然你知道你永远也不会参加温布尔登网球赛,永远也不会得到在高尔夫大师赛中与“老虎”伍兹一决高下的机会,但你知道你可以通过学习职业选手的技巧来大大提高你的运动水平。同样,虽然你并不指望成为下一个沃伦•巴菲特或乔治•索罗斯,但学习世界上最伟大的两位投资者的投资习惯,无疑会提高你的投资绩效。 第28章 明确你的投资目标 投资大师知道他为什么投资:他在追求精神刺激和自我实现。他知道他的目标是什么。要想成功,你必须首先明确你的投资目标。 第29章 你要衡量什么 在你的投资领地里所有可能的好投资中,你怎么找到一个好的买入对象?是什么让一个本垒打区别于另一些本垒打?你的理想投资就是符合你的所有投资标准的投资,而投资标准就是你所定义的好投资的一系列详细特征。根据这些标准,你可以衡量任何特定投资对象的质量。 第30章 获得无意识能力 如果你已经按部就班地走过了之前的所有步骤,你现在应该在你所选定的投资领地中处于一种有意识能力状态。成功地“交学费”意味着逐渐进入无意识能力状态,让遵守所有法则变成你的第二天性。 第31章 这比你想的容易 业绩的提高并不是采纳制胜投资习惯的唯一好处。你还可以更从容地做出投资决策。你甚至可能发现投资有利于你保持心态的平和,不再是一件令你紧张的事情。在看到别人的成功时,你不会再羡慕、迷惑和自我怀疑。你可能会想:“哦,这是种有趣的投资方式……但不是我的方式。”你不会再随着“市场先生”的情绪变化摇摆不定,大喜大悲。 -

金融笔记

金融笔记,ISBN:9787544320252,作者:陈不同著 -

Soros on Soros

在线阅读本书 George Soros Ends the Speculation The outcome [of this book] is a summing up of my life′s work. . . As I finish the book, I feel I have succeeded."–George Soros from the Preface Critical praise for Soros on Soros If you have ever wanted to sit down for a candid conversation with a phenomenal financial success, George Soros′s book provides the opportunity. You will meet a complex man and a first–rate mind."–Henry A. Kissinger The best expert on Soros is undoubtedly George Soros! After all, who is better equipped to tell us what he really thinks and how he thinks, a matter of some importance given the fact that he has translated a remarkable personal financial success into a truly generous and historically significant effort to promote postcommunist democracy." –Zbigniew Brzezinski The best X–ray of the mind of the master yet." –Barton M. Biggs George Soros brings a lot more to the world of finance than the intuition and nerve of a born trader–and in Soros on Soros he′s no longer bashful about telling us about it. A philosopher at heart, George attributes his success at investing to a theory of the interaction of reality and human perception. What really drives the man now, with a personal fortune beyond all personal need, is a different kind of strategic investing–investment to build in Eastern Europe the kind of open societies he came to value in his own life." –Paul A. Volcker Financial guru George Soros is one of the most colorful and intriguing figures in the financial world today. Now in Soros on Soros, readers are given their most intimate and revealing look yet into the life and mind of the one BusinessWeek dubbed, "The Man Who Moves Markets." Soros on Soros interweaves financial theory and personal reminiscence, political analysis and moral reflection to offer a compelling portrait of the world (and its markets) according to Soros. In an interview–style narrative with Byron Wien, Managing Director at Morgan Stanley, and with German journalist Krisztina Koenen, Soros vividly describes the genesis of his brilliant financial career and shares his views on investing and global finance, politics and the emerging world order, and the responsibility of power. Speaking with remarkable candor, he traces his progress from Holocaust survivor to philosophy student, unsuccessful tobacco salesman to the world′s most powerful and profitable trader and introduces us to the people and events that helped shape his character and his often controversial views. In describing the investment theories and financial strategies that have made him "a superstar among money managers" (The New York Times), Soros tells the fascinating story of the phenomenally successful Soros Fund Management and its $12 billion flagship, Quantum Fund. He also offers fresh insights into some of his most sensational wins and losses, including a firsthand account of the $1 billion he made going up against the British pound and the fortune he lost speculating on the yen. Plus: Soros′s take on the devaluation of the peso and currency fluctuations internationally. He tells of the personal and professional crises that more than once threatened to destroy him and of the personal resources he drew upon to turn defeat into resounding victory. And he explains his motivations for establishing the Soros Foundation and the Open Society Institute through which he worked to build open societies in postcommunist countries in Eastern Europe and the former Soviet Union. Finally, turning his attention to international politics, Soros offers keen insights into the current state of affairs in Russia and the former communist bloc countries and analyzes the reasons behind and likely consequences of the West′s failure to properly integrate them into the free world. He also explores the crisis of the ERM and analyzes the pros and cons of investing in a number of emerging markets. Find out what makes one of the greatest financial wizards of this or any age tick. Soros on Soros is a must read for anyone interested in world finance and international policy. -

独自徘徊在天堂与地狱之间

内容包括1994年上证指数跌到300多点时,作者的抄底经历,年底上海国债期货令人心惊胆战的巨幅震荡。1995年震惊中外的327事件、319事件、“518”股市暴涨行情、苏州红小豆之战。1996年诡异而又血淋淋的海南咖啡激战。1997年逆水行舟的海南橡胶操作等等。 在本书中,人们不但能够看到国内股票、期货市场曾经发生的许多鲜为人知的历史镜头,而且,作者对自我人性、人的心理的深刻解剖,投资理念和境界的领悟过程,引人深思、给人启迪,是国内股票、期货市场的参与者不可忽略的精彩投资回忆录。 -

The Black Swan

A black swan is an event, positive or negative, that is deemed improbable yet causes massive consequences. In this groundbreaking and prophetic book, Taleb shows in a playful way that Black Swan events explain almost everything about our world, and yet we—especially the experts—are blind to them. In this second edition, Taleb has added a new essay, On Robustness and Fragility, which offers tools to navigate and exploit a Black Swan world. *2nd Edition, With a new essay: "On Robustness and Fragility" -

The Soros Lectures

Five lectures George Soros recently delivered at the Central European University in Budapest - which he founded in 1991 - distill a lifetime of thinking on finance, capitalism and open society In a series of lectures delivered at the Central European University in October 2009, George Soros provided a broad overview of his thoughts on economics and politics. The lectures are the culmination of a lifetime of practical and philosophical reflection. In the first and second lecture, Soros discusses his general theory of reflexivity and its application to financial markets, providing insight into the recent financial crisis. The third and fourth lectures examine the concept of open society, which has guided Soros' global philanthropy, as well as the potential for conflict between capitalism and open society. The closing lecture focuses on the way ahead, closely examining the increasingly important economic and political role that China will play in the future. "The Budapest Lectures" presents these five seminal talks into one volume, which offers a condensed and highly readable summary of Soros' world view. 点击链接进入中文版: 超越金融:索罗斯的哲学 -

约翰·邓普顿爵士的金砖

约翰·登普顿爵士的金砖,ISBN:9787500680505,作者:(美国%格雷·摩尔)(John Templeton)约翰·邓普顿 著;付瑜 译 -

开放社会

变幻莫测的市场力量控制着全球经济动向,把世界卷入金融变迁和动荡。任何想弄清市场力量的人,都应该读一读《开放社会》——索罗斯用他独特的视角审视1998年东南亚经济危机,为读者提供关于俄罗斯、亚洲、欧洲以及美国经济前景的洞见,指出人们对市场力量的盲目崇信阻碍了对经济不稳定因素的认识。索罗斯提出了他自己的关于修复全球资本主义的建议——这些建议已经对国际货币基金组织、世界银行和许多国家和地区领导人产生了很大的影响。美国《纽约时报》赞誉《开放社会》是“杰出而有说服力”的一本书。该书在全球已有三十五种文字的译本。 -

赢得输家的游戏

负责的投资者不仅理解而且会亲自执行他们的投资策略。如果股民们都能遵循这个常识性的投资方法,投资绩效将会得到大大的改善。自主的投资者能避开大量与自身利益冲突、降低投资回报的华尔街负面干预。见多识广的投资者不会盲目从众而遭受损失,还能避开像伯纳德?麦道夫这种江湖郎中的骗局。作为睿智的指导者,查尔斯建议我们通过认识自己和投资方案来取得成功。 “认识你自己”,这句镂刻在特尔斐神庙上的名言,提醒人们,最难认识的就是自己。——译者注 亲身实践 明智的投资者会自食其力。自称无知于是把财产交给专业人士管理的策略也会失败。除非一个人懂得足够多,足以评估投资顾问的能力,否则怎么选对顾问呢?讽刺的是,个人投资者不断索取足够的信息来评估投资服务商的技能,最终放弃了自己做投资决策的权利。 学习始于阅读。查尔斯?埃利斯的《赢得输家的游戏》为我们指明了一个伟大的起点。伯顿-马尔基尔(Burton Malkiel)的《漫步华尔街》、约翰-博格尔的《博格尔长赢投资之道》和我的《非传统的成功》都试图帮助个人投资者建立合理的投资模式。这些书都提出了简明易懂的方法,浓缩起来和两三页的诗歌一样简短。但是,为什么这些书都写了几百页呢?书中只有很少的文字在描述结论,大部分都是在激励个人投资者建立一个明智的投资模式,坚定其贯彻该投资模式的决心。《赢得输家的游戏》是最能让读者信服的书之一。 自主管理投资组合的观念让很多投资者感到畏缩。事实上,正确的解决方法是要找到一种基本的、简单的方法来应对在个人投资周期内的市场下跌。正如查尔斯发现,我们需要“注意我们不能委托给他人的部分——为自己考虑,为自己行动”,毕竟,“我们就是这样做出其他决定的,如和谁结婚,在哪里生活,是否要学会一种乐器,去哪里运动,打什么领带,点什么菜……”要把管理投资组合列入自己的职责清单。 极少有理财经理会把客户的利益放在第一位,督促投资者对自己的投资组合负责。在利益至上的华尔街,客户的利益被置于理财经理的自身利益之后。让经纪商(佣金)、基金经理(基金规模)和金融顾问(高额费用)获益的投资组合,恰恰会让投资者受害。如果利益和责任相冲突,理财经理只会损人利己。 理解你的投资 投资界 存在两种投资者——能做出高质量积极管理决策的一小撮精英分子和既无资源又没接受过战胜市场所需训练的大部分人。要想成为精英中的一员,需要全身心投入,理解和利用市场机会。能做到这点的人凤毛麟角。不幸的是,很多人都想象自己拥有积极管理(击败市场)的技能,从而追求代价高昂的策略,最终却走向失败。 绝大多数的投资者都应该加入“消极管理俱乐部”。在这个俱乐部里,成员们并不会在今天异常高效的市场中寻找边边角角的机会,而是明智地接受市场的一切。关于投资指数基金的跟踪市场策略,查尔斯举了一个十分有力的例子,说明了指数基金简单、透明、低成本、税收优惠、高收益等特点。 《赢得输家的游戏》里提到了共同基金长期表现不佳。例如,第17章提到,在过去的十年内,指数基金的收益率高于80%的共同基金。令人震惊的是,投资者遭受的损失实际上比查尔斯说的还要大。首先,书中的绩效数据必然没有统计到大量破产的基金,也就是生存者误差(survivor bias)现象(查尔斯在第14章做了很好的解析)。这部分基金投资者经历的痛苦并没有在进取型基金的分析中显现出来。其次,这些绩效数据还没有计算税收。和税务低效的共同基金相比,税收优惠的指数基金拥有相当的优势。最后,在购买共同基金后,大量投资者为经纪商支付认购费用(前端收费或后端收费),原因在于经纪商通过多重基金份额类别的复杂系统进行收费,而对不同等级的投资者收费方式也不同,这些也没有在标准绩效数据中表现出来。根据生存者误差、税收、费用等因素调整后,再进行指数基金和积极管理基金的比较,指数基金就具有不可逾越的优势。 当投资者认识到指数基金的优越性后,下一步就是选定一家投资管理机构。华尔街在其追逐利益的过程中,连一些基本产品,例如被动投资工具也不放过,往往收取过高的年费以及前端或后端认购费用。幸好,先锋基金(Vanguard)和美国教师退休基金会(TIAACREF)在非营利的基础上操作,以最低廉的价格为投资者提供最优质的产品。事实上,不以盈利为目的,使得这两所机构能够消除利益驱动和托管职责的冲突,从而能够专注服务于投资者的利益。(我是教师退休基金会的董事、约翰?博格尔建立了先锋基金,查尔斯也是先锋基金的董事。) 尽管查尔斯-埃利斯为指数基金的优越性举出了有力的例证,但投资者的反应并不理想。在财经演员们喧闹的建议声中(全美广播公司的吉姆-克莱默(Jim Cramer)就是例子)和每月热销基金的促销广告中(追求利润的大型基金公司的舆论控制),倡导理智投资实践的理性声音很少受到关注。因此,到2007年年底,指数基金只占5%多一点的比例,其他近95%的资金都流入毁灭财富的进取型基金经理手中。在理性世界里,这个比例应该反过来才对。 -

索罗斯的救赎

《索罗斯的救赎》在《超越金融》中所讲述的索罗斯社会理想和哲学体系的基础上,进一步阐述他的理念和哲学在慈善事业中的应用,应该说,是索罗斯最新思想、慈善事业的总结。 《索罗斯的救赎》讲述了索罗斯对慈善的种种认识,从开放社会的角度阐述了索罗斯这个自称为自私的人如何创办了一个无私的基金会。书中对其多年来从事慈善的工作进行了全面的记录,并对整个过程进行了思考和分析,也讲述了索罗斯在开展这些项目时的一些理念和方式。 对于希望了解索罗斯的人生哲学和理念,对于希望从他身上学到更多关于如何开展慈善项目的人来说,《索罗斯的救赎》不可错过。 -

货币哲学(全三册)

本书为英汉对照全译本。 本书作者本着深厚的康德哲学渊源和形而上的悲观-寂静主义,籍其独特的形式互动理论,通过详尽研究以货币为媒介的交换关系产生的社会后果,揭示了互动对社会关系本质的影响。 -

思危:犹太人的赚钱哲学

赚钱不仅是一种谋生手段,更成为人们的一种社会和心理的概念,承担着人们的希望与恐惧、理想与价值观,成为一个人的自我观感、自我尊重,以及对才智评价的中枢。所以,正确把握金钱的密码和价值,懂得赚钱的哲学,对于每个人都至关重要。 犹太人作为全世界公认的“世界第一商人”,几千年历尽艰辛和屠戮,掌握了丰富而系统的赚钱经验和智慧,对于每一位读者都会产生巨大的启发。 -

Principles

Principles 记录了Bridgewater创始人Ray Dalio对自己人生成功过程的反思,试图提供一套能通用的理念,帮助人们在生活中作出正确的选择。 -

超越金融

畅销十万册的经典之作 中信十年经典系列重装再版,隆重推出! 索罗斯哲学与金融思想的碰撞! 如果关于索罗斯你只想读一本书,那么《超越金融》(纪念版)是你最好的选择! 中信十年人物经典系列 赢(纪念版) 赢的答案(纪念版) 杰克•韦尔奇自传(纪念版) 《滚雪球》(上下)(纪念版) 中信十年畅销经典系列 水煮三国(纪念版) 格鲁夫给经理人的第一课(纪念版) 《巴菲特与索罗斯的投资习惯》(纪念版) 《说谎者的扑克牌》(纪念版) 他能游刃有余地吸金几十亿美元。他被公认为是举世瞩目的金融大鳄,他的投资理念,全球投资者不得不听。 他能高瞻远瞩地预见经济市场中的种种现象。他对金融体系的看法,全球经济学家不得不信。 他能一针见血地给出解决当前金融危机的切实建议。他的监管措施,全球决策层不得不斟酌。 《超越金融》(纪念版)是一本集纳索罗斯思维方式、浓缩索罗斯一生经验的经典之作。如果想要更多地参考索罗斯预测经济形势、作出决策判断的哲学思考依据以及独特的金融推理逻辑,本书值得收藏并翻阅。 -

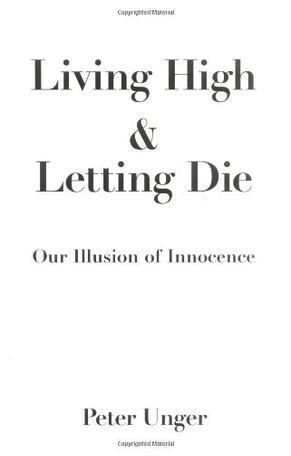

Living High and Letting Die

By contributing a few hundred dollars to a charity like UNICEF, a prosperous person can ensure that fewer poor children die, and that more will live reasonably long, worthwhile lives. Even when knowing this, however, most people send nothing, and almost all of the rest send little. What is the moral status of this behavior? To such common cases of letting die, our untutored response is that, while it is not very good, neither is the conduct wrong. What is the source of this lenient assessment? In this contentious new book, one of our leading philosophers argues that our intuitions about ethical cases are generated not by basic moral values, but by certain distracting psychological dispositions that all too often prevent us from reacting in accord with our commitments. Through a detailed look at how these tendencies operate, Unger shows that, on the good morality that we already accept, the fatally unhelpful behavior is monstrously wrong. By uncovering the eminently sensible ethics that we've already embraced fully, and by confronting us with empirical facts and with easily followed instructions for lessening serious suffering appropriately and effectively, Unger's book points the way to a compassionate new moral philosophy. -

投资哲学

货币日渐失序的今天,金钱的购买力愈来愈低,所有的东西都在涨价,面对混沌的经济局势,人人都说要懂得投资理财,但是投资方法千万种,究竟如何形成自己的投资哲学?什么样的投资智慧才是投资者真正需要的? 没有正确的投资哲学,就不能有成功的投资 投资哲学是关于投资的最高智慧。投资哲学是指导投资决策的一般方法,通常由一组基本信念和指导原则组成。投资哲学既是抽象的,也是实用的,它提供指导人们投资的基本原则。严肃的投资者都需要投资哲学,因为投资哲学对投资的成功很重要。投资哲学是防止投资者在投资中迷路的指北针,是帮助投资者避开障碍与陷阱的智慧之灯,是通向投资成功与自我实现的精神地图。没有正确的投资哲学,就不能有成功的投资。无视它,就要付出代价。 投资哲学是每一位投资者的必修课 《投资哲学:保守主义的智慧之灯》是中国本土首部关于投资哲学的著作,论述了投资背后的哲学理念,投资的道德基础。作者从保守主义出发阐述了他对价值的看法,对人性的看法,对市场的看法,对风险的看法,对投资自身的看法等等。越追求卓越的投资者越需要卓越的投资哲学,这比投资者的专业技能更重要。 -

索罗斯带你走出金融危机

《索罗斯带你走出金融危机》既是索罗斯的最新著作,也是他第一本名副其实的畅销书。他从美国席卷全球的次贷危机入手,更加通俗明了地阐述了自己的反身性理论,并站在前所未有的高度解读了本次危机的来龙去脉、与历次危机的异同以及对未来的影响。索罗斯认为,正是过于依赖自由市场的陈旧范式,现在累积出的大量泡沫将世界经济拖入困境。但是,新兴国家如中国、印度等国的强劲增长。将使全球市场避免崩溃,监管部门也必须在市场中快速反应并有所作为。他的看法先后引起了美国白宫和全球金融界的重视。 不论人们认为乔治·索罗斯是乱世英雄还是枭雄,他都毫无疑问是当今全球举足轻重的人物。当他准备说些什么的时候,人们一定会洗耳恭听。这次,索罗斯说我们正在经历20世纪30年代以来最严重的金融危机,它标志了一个时代的终结。以往美国打一个喷嚏,全世界都会感冒,以后不再如此。 一度淡出投资舞台的索罗斯,在次贷危机爆发后重返市场,按照自己的投资预测进行了一系列操作。在这部最新著作中,我们欣喜地看到他收入了自己的最新投资日志和2008年的投资策略。 -

明明白白看年报投资者必读

本书紧密结合2007年年报的内容与格式,按照读懂上市公司年报的三项技能要求,对其进行了详细的解读与分析,特别是针对投资者对年报中的内容有疑虑、容易产生误解的地方进行了重点论述。论述结合精心挑选的部分上市公司年报的片段,以期帮助投资者更加直观地理解、读懂会计年报。本书堪称从基本面认识上市公司的佳作。

热门标签

下载排行榜

- 1 梦的解析:最佳译本

- 2 李鸿章全传

- 3 淡定的智慧

- 4 心理操控术

- 5 哈佛口才课

- 6 俗世奇人

- 7 日瓦戈医生

- 8 笑死你的逻辑学

- 9 历史老师没教过的历史

- 10 1分钟和陌生人成为朋友