欢迎来到相识电子书!

标签:投资

-

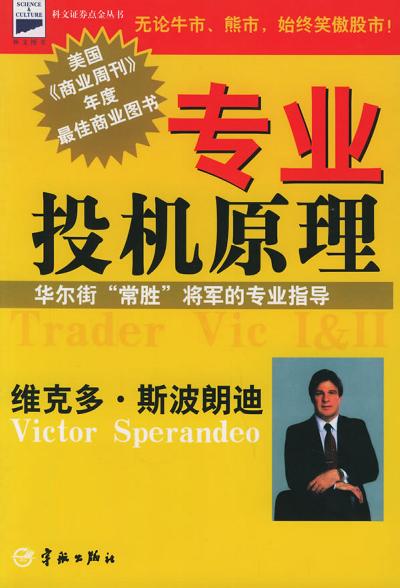

专业投机原理

无论是牛市、熊市,始终笑傲股市!美国《商业周刊》年度最佳商业图书。 华尔街“常胜”将军的专业指导。 维克多进行市场预测的方法是:结合技术分析、统计方法和经济基本三种因素进行预测。看起来很简单,很多人也都常用这三种方式,但很少人能准确的预测。“不在于你知道多少,而在于你知道的内容真实和相关性”。“关键在于,一项陈述和一点知识,如何形成一系列的推理与结论”。这就是“重点思考原则”。大家看的同样的技术图形、同样的统计数字,面临的是同样的经济基本面,为何维克多能看清方向,而你看不出来?推理过程不同,结论自然就不同。区别在于推理过程。 维克多·斯波朗迪是我见到过的最天赋的投资管理人。我相信每一位投资经营者都能从他的书中学到有益的东西。别错过这本书。 ——保罗·琼斯,TUDOR投资公司 对于那些市场中经常得不到专家提示的人而言,维克多·斯波朗迪的书是一部投资者的圣经。 ——约翰·斯威尼,《股票和商品技术分析》杂志总编 买一本维克多?斯波朗迪的书,反复地读。你就不会赔钱了! ——耶鲁?希斯 市场新手或专业老手都通过尝试错误的途径,花费无数的宝贵时间学习市场的知识,或试图将某种方法运用在市场中。作者希望寻找一本可以避免上述无谓浪费的书籍,它包含所有的市场基本观念与获利知识。如果,他找不到一本适当的书,所以决定自己写一本。另外,他也希望提供给读者对市场的观察与发现。 《专业投机原理》一书系统地反映了维克多的投机哲学,除了通常的市场知识,书中还包含了大量的心理学、经济学、政治学方面的知识,大大开阔了我们学习投机知识的视野。尤其值得一提的是,维克多对经济学、经济循环的本质有着深刻的认识,这使他能够把握宏观经济脉络,从容地进行投机活动。维克多这种宏观的投机视角,无疑是值得那些有志于成为中国未来的基金管理人的朋友们去借鉴和学习的。 -

非理性繁荣

《非理性繁荣》书名取自美国联邦准备理事会理事主席葛林史班 1996 年底在华府希尔顿饭店演讲中,谈到当时美国金融资产价格泡沫时所引用的一句名言。从那时起,许多学者、专家都注意到美国股市因投机风气过盛而引发的投资泡沫现象。 -

战胜华尔街

“历史上最具传奇色彩的基金经理”彼得·林奇于1977年成为麦哲伦基金经理人,到1990年5月辞去基金经理人的职务为止的13年间,麦哲伦基金管理的资产由2000万美无成长至140亿美元,成为当时全球资产管理金额最大的基金,其投资绩效也名列第一。 和大多数成熟市场的职业投资者一样,彼得·林奇奉行价值投资哲学。《战胜华尔街》一书就是彼得·林奇投资哲学的具体体现,书中介绍了贯彻他哲学思维的具体实战方法。 -

专业投机原理

《专业投机原理》系统地反映了世界上最伟大的交易员维克托的投机哲学。因此,除了通常的市场知识外,书中还包含了大量的心理学、经济学、政治学方面的知识,大大开阔了读者学习投机知识的视野。尤其值得一提的是,维克托对经济学、经济循环的本质有着深刻的认识,这使他能够把握宏观经济脉络,从容地进行投机活动。 -

大师的投资习惯

《大师的投资习惯》内容简介:乔治·索罗斯、吉姆·罗杰斯、彼得·林奇、约翰·内夫……这些股市中的“超级股民”,投资场上的“常胜将军”,有什么独特的成功秘诀和投资习惯?《大师的投资习惯》是最早研究大师们的投资智慧的图书之一,对这些“股市大亨”的投资技巧作了详尽的描述,通过这些投资大师的真实故事,揭示了他们是如何玩转成百上千亿美元的资金,造就一个个神奇的财富神话的。场外交易的优点、在不同市场环境下的最佳投资方法、股市涨跌时的相应对策以及如何迅速判断上市公司的真实情况,都在投资大师们的故事中得到了最好的诠释。 大师们的投资经验,永远是后来者最好的借鉴。作为证券业公认的投资经典,《大师的投资习惯》生动的描述,让你在真切体验到投资世界的同时,领略到大师们投资理念的精粹。学习大师的投资习惯,你也会成为股市赢家! -

超级强势股

大部分投资书都是老调重弹,但本书却独树一帜地提出了用市销率和市研率来评估股票。特别是市销率,它已成为美国金融分析师考试的必考内容。 作为价值投资的代表,肯尼斯·费雪家学渊源深厚,其父就是大名鼎鼎的菲利普·费雪。而肯尼斯·费雪在这部代表作中第一个提出了市销率,并且总结了超级强势股的共同特征,并辅以案例,循序渐进地说明选股步骤和原则。 -

经济增长的秘密

赫尔普曼为我们理解经济增长做出了十分重要的贡献。在《经济增长的秘密》这本书中,他回顾和评估了我们已经学过的东西,书中的每一页都闪耀着博学和睿智的光芒。——施莱弗,哈佛大学经济学教授,《并非有效的市场——行为金融学导论》一书的作者 诸如此类的问题所包含的对于人类福利的影响简直令人惊讶;一旦一个人开始思考经济增长问题,他就不会再考虑其他任何问题。——卢卡斯,诺贝尔经济学奖获得者 -

股市心理博弈(修订版)

《股市心理博弈(修订版)》当然不是什么关于精神病学科的专著。它也决不是什么心理学的丛书。它只是一本力图帮助股民们,在其股票市场交易的过程中,获得更多的自信和能力的指导丛书,当然,我也衷心地希望它能够有助于奋斗在其他领域的人们。本书不可避免地触及到了许多不同的论题,它们中的一些在社会上存在着极大的争议。本书并不想就这些问题给出什么权威的定论,但是,在很多领域、很多争议当中,人们都似乎有意识地进行了高度的专业化分工,以至于人们的内心世界都被或多或少地隔离于外部的客观世界之外。诸如在金融、法律、政治、宗教、社会、医学、教育、精神病学等学科和领域,都已形成了专业的术语,这些术语的精确涵义,只有它们的创始人才能够真正地把握。因此,在我们进行某项专业研究之前,我们有必要首先就某些涉及到的专业概念进行精确的界定。然而,在面纱之后,世俗的公众并没有受到权威的欢迎,在那些专业人士与普通大众之间,缺乏有效而充分的沟通。 -

金融市场技术分析

《金融市场技术分析》一方面保持了原著清晰、简明的特点;同时,《金融市场技术分析:期(现)货市场、股票市场、外汇市场、利率(债券)市场之道》透彻地涵盖了图表和图表分析技术上的所有新进展,介绍了这个快速发展领域的许多最新动态。每一章都经过了更新。 《金融市场技术分析:期(现)货市场、股票市场、外汇市场、利率(债券)市场之道》添加了一个新的重点——股票市场,增加了数百张最新图例,还增加了全新的三章内容,着重讨论以下内容: 股市指标——上涨股数与下跌股数、新高股数与新低股数、上涨股票的交易量与下跌股票的交易量,以及其他评估市场广度的工具,为我们提供了趋势可能生变的及早警告信号。 蜡烛图技术——介绍了蜡烛图的最佳应用方法,这类图表视觉效果突出,行情变化跃然于纸上,或者电脑屏幕上。 交叉市场分析——人们迫切需要明明白白地跟踪不同金融市场之间的相互作用,这一方面的信息至关紧要。 此外,《金融市场技术分析:期(现)货市场、股票市场、外汇市场、利率(债券)市场之道》还增添了几个新章节,详尽介绍了计算机交易系统的构建、高级技术分析指标的运用,以及最新的图表形式——市场剖面图等。 无论交易者经验深浅,《金融市场技术分析》都是一册价值无法估量的工具书,该书带领您从道氏理论和基本的图表技术开始,一步一个脚印,直至最新的计算机技术分析和最高级的自动交易系统。 -

股市真规则

《股市真规则(第2版)》:如果只用一本经典指导自己的股票投资,那就是最好的选择!站在巴菲特和晨星公司的肩膀上投资。 这《股市真规则(第2版)》主要讲述了公司价值研究、股票估值和投资策略等内容,它将帮助投资者挑选正确的股票、发现好的公司、理解不同行业背后的驱动力。在这《股市真规则(第2版)》中,投资者将学到: 如何发现有竞争优势的好公司,如何确认一家公司的管理团队是称职的,如何发现可能对投资组合造成重大损失的警示信号,如何使用适当的估值规则以提高投资业绩,如何应用10分钟测试以决定是否值得花精力进一步,调研公司更多的细节。 这《股市真规则(第2版)》为读者勾勒出了晨星公司严格的股票估值过程,同时也为投资者提供了经过实践检验的、能够正确选择适合长期投资股票的工具,也许这正是投资者所欠缺的。 晨星公司,位于芝加哥的全球性研究机构。晨星以其对股票、共同基金和交易所买卖的基金、封闭式基金等投资品种的独立研究著称。晨星无论对个人、财务顾问和金融机构都是值得信赖的服务提供者。 -

通向财务自由之路

《通向财务自由之路》是一本十分适合投资者的书,它具有极好的系统性,完整地介绍了投资,有助于读者成为一个成熟的投资者,主动驾驭自己的财富。很多人都希望获取战胜股市的秘诀,从此一劳永逸。但是本书在考察了交易实战之后,发现条条大路通罗马:长期趋势跟踪、基础分析、价值投资、波段交易、价差、套利、周期……无论是交易者还是投资者,最重要的是找到适合自己个性和目标的方法,摆正心态,这样才会达到财务自由的境界。《通向财务自由之路》在强调自我挖掘和心理因素的基础上,逐步指导读者如何设立自己的系统(了解自己、准备、设定方案、选择、入市、退市、获利、评估),收录了投资圣手们的入门术、心得体会和经典理念,比对了各种投资策略的实战成果。同时,本书还介绍了许多被其他投资著作所忽视的重要内容:预期、头寸规模、目标、大环境、资金管理等。除了出色的系统性,本书通俗易懂的比喻风格,也更好地有助于读者理解投资。 -

证券交易新空间

在《证券交易新空间》中文版序言中,比尔·威廉姆博士写到:“《证券交易新空间》这本书比我们第一本书《证券混沌操作法》在内容上更为深入,含有更多的最新研究成果,因此会为你们的交易与投资提供更多的机会来获得更高的利润。本书的基础就是我们43年以来在金融证券交易与投资中的成功获利经验,这在全球所有市场之中均已得到证明。” -

艾略特波浪理论

《艾略特波浪理论:市场行为的关键》讲述我们已经提出了成百上千种理论涉及商业的盛衰沉浮,也就是所谓的商业循环:货币供应的变化,存货太多和太少,政治法令导致的世界贸易变化,消费者的心态,资本支出,甚至太阳黑子和行星的并列。英国经济学家皮古将其简化为人类的均衡。皮古说,商业的上下摆动是由于人类的过度乐观及随后的过度悲观。摆朝一头走得太远就会有过剩;朝另一头走得太远就会有匮乏。一个方向上的过度会导致另一个方向上的过度,如此往复,舒张和收缩永不停息。查尔斯•H•道是对美国股市运动造诣最深的学者之一,他注意到市场持续旋转中的某种重复。从这种看似杂乱无章的运动中,道发现市场并不像风中的气球那样飘忽不定,而是有序地运动。道阐明了两个业已经受住时间考验的理论。他的第一个理论是,市场在其主要上升趋势中以三次向上的摆动为特征。他将第一次摆动归结为从前面主要跌势的价格过度悲观开始的反弹;第二次向上摆动与企业和利润的改善联动;第三次,而且是最后一次摆动是价格与价值的背离。道的第二个理论是,在每个市场摆动—无论是上是下—的某一点,会有一个将这次摆动抵消3/8或更多的反向运动。尽管道并未有意将这些法则同人类因素的影响联系起来,但市场也是由人创造的,而且道曾经注意到的延续和重复必然源自于此。 -

股票作手回忆录

本书为记述20世纪初期最伟大的股票和期货投机人杰西?利弗莫尔生平事迹的经典作品。作者以利维斯顿的假名,描写利弗莫尔操作生涯的成败起落,以及他如何在金融市场上进行垄断、轧空和面对市场崩盘及繁荣的经验。 1929年大股灾的时候利弗莫尔做空股票,赚进1亿美元。他从14岁时的5美元起家,直至身价过亿,是华尔街历史上无人能及的传奇。金融巨子摩根曾以爱国之名请求他放过股市,美国总统威尔逊曾邀请他到白宫,帮自己的棉花期货平仓以救国急。1999年,利弗莫尔压倒性地击败巴菲特被《纽约时报》评选为“百年美股第一人”。 《市场天才》的作者杰克?施瓦格尔曾说:“在对当代30位最杰出的证券交易员的采访中,我向他们提出了同样一个问题:哪一本书对证券交易员最有启发?迄今为止,独占这一名单榜首的是《股票作手回忆录》。” -

风险、不确定性和利润

第一篇为导论,由第1~2章组成。其中,第1章主要讨论利润在经济学理论中的地位。该章强调经济学作为一种理论科学假设的重要性,完全竞争意味着完备知识,因而在完全竞争的假设下,利润是不存在的。第2章主要讨论了利润理论。该章对经济学的动态理论和风险理论进行了文献综述和历史回顾,并在此基础上指出动态理论混淆了变化的后果与变化中不确定性的后果;风险理论则混淆了可度量的概率意义上的风险与不可度量的不确定性之间的区别。这里奈特再一次强调,遵循已知规律的变化不会导致利润,可度量的风险同样也不产生利润,因为这样的风险都能够通过保险或其他措施来消除。 第二篇探讨完全竞争理论,由第3~6章组成。其中,第3章主要讨论了选择和交换理论。从经济秩序出发,作者认为经济秩序是协调和满足需求的经济活动机制,而不同需求之间却存在着多种冲突,比如,资源与资源在满足多种需求时的使用;效用和效用递减规律;鲁宾孙和鲁宾孙经济;具有相对性的快乐与痛苦;成本是牺牲的选择机会;资源的真正意义和资源成本等。该章使用函数、曲线和均衡等工具等对这些问题进行分析。第4章主要讨论了联合生产和资本化。作者试图说明多种资源在商品生产中的使用问题和组织中的效果计算问题。在分析报酬递减规律的基础上,他把生产价值归因于资源或投资品。由于时间在生产中的作用和时间偏好的谬误,任何把生产能因分类为各种“要素”的分类方法都不可能成立。第5章主要讨论了机会和不存在不确定性的社会的进步问题。具体分析了静态条件的含义,以及进步的不同表现形式,分析了把生产“能因”按传统三分法进行分类的问题,并对在没有不确定性的情况下各领域的投资回报率与实际回报率进行比较,从而说明利息的本质。第6章主要讨论了完全竞争的小前提。作者分析了不存在不确定性条件下完全竞争的前提条件,分析了垄断和垄断的不同形式,以及竞争性体系走向垄断的可能趋势。 第三篇探讨由风险和不确定性所造成的不完全竞争,由第7~12章组成。其中,第7章阐述了风险和不确定性的含义,主要分析了知识在行为中的作用。作者认为,行为是面向未来的,知识是预测未来的,虽然经验能够被分解为特性不变的物体的行为,但是,对于我们人类智慧来说,这样的东西实在太多,我们无法完全把握,以致我们依赖于从一种行为模式推断另一种行为模式。由于我们不可能对穷尽性的和进行数量的分析,我们只能“估计”,由此推测出来的行为模式具有多样性,导致利润产生的“风险”是判断错误的机会,在本质上是不可度量的。第8章主要分析了人类对付不确定性的建构和方法。我们对付不确定性的方法主要有两种:一是集中化,保险就是这种形式的代表;二是专业化,企业的联合有助于克服不确定性。第9章主要讨论了企业和利润。作者在静态社会中引入不确定性概念,说明了在不确定性条件下企业的特殊决策与风险分摊机制,以及企业家才能的供给和需求。第10章继续讨论企业和利润问题,主要说明管理人员的特有素质是对人的判断,最终控制是控制企业组织的人的选择。第11章主要研究不确定性和社会进步。变化是不确定性的主要来源,投资中的不确定性导致投资功能与储蓄功能的分离,并由此产生了利息理论,利润资本化所导致的复杂问题成为利润的恒久来源。第12章主要讨论了不确定性和利润的社会方面。作者提出,减少或重新分配不确定性的所有方法都是有成本的,并且,这些方法被运用到什么程度取决于多大程度上的不确定性是人们所不希望存在的。 奈特指出:“自从我关注经济学以来,令我特别感兴趣的是经济学理论的含义、必要的假设条件,以及理论条件与现实条件之间的不一致性。”在《风险、不确定性和利润》一书中,奈特正是从理论条件下竞争与实际条件下竞争的不一致性出发,即从对完全竞争与不完全竞争的分析入手,通过引入不确定性概念,尤其是通过区分两种不同意义的不确定性概念,即风险与不确定性,揭示了理论上的完全竞争与实际竞争之间的本质区别,从而揭示了利润的来源。在这一过程中,奈特天才地研究和定义了企业和企业家的性质。 奈特认为,正如《风险、不确定性和利润》的书名所表明的那样,本书的理论体系是从收入分配理论中的利润问题出发,展开全书的分析过程。完全竞争的基本性质是不存在利润或亏损,商品的价值与成本完全相等,即产品价值被全部分配给各生产要素的所有者,没有剩余。但是,在现实社会中,成本与价值仅仅是“趋于”相等,即只是偶然完全相等。在一般情况下,它们之间一定会存在一个正的或负的“利润”,这样,利润就成为分析完全竞争与现实竞争之间不一致性问题的出发点。 (一)区分了风险与不确定性 为了说明利润的来源,奈特首先区分了两种不确定性。奈特指出,在本书中,我们将用“风险”指可度量的不确定性,用“不确定性”指不可度量的风险。正如我们已经指出的那样,利润理论之所以得以成立,正是因为真正的“不确定性”,而不是“风险”。具体讲,风险的特征是概率估计的可靠性,以及因此将它作为一种可保险的成本进行处理的可能性。估计的可靠性来自所遵循的理论规律或稳定的经验规律,对经济理论的目的来说,整个概率问题的关键点是,只要概率能够用这两种方法中的任一种以数字表示,不确定性就可以被排除。与可计算或可预见的风险不同,不确定性是指人们缺乏对事件的基本知识,对事件可能的结果知之甚少,因此,不能通过现有理论或经验进行预见和定量分析。 奈特区分风险与不确定性的哲学意义在于:风险是一种人们可知其概率分布的不确定,但是人们可以根据过去推测未来的可能性;而不确定性则意味着人类的无知,因为不确定性表示着人们根本无法预知没有发生过的将来事件,它是全新的、惟一的、过去从来没有出现过的。 (二)说明了利润起源 古典和新古典经济学的主要内容是价格机制,企业仅仅被抽象为利润最大化的生产者,即企业拥有完全的知识和预见,它总是遵循边际成本等于边际收益的原则进行生产,所以,在长期竞争均衡条件下,企业只能获得正常利润。为了批判这一理论,奈特用不确定性来说明在不完全竞争均衡条件下,利润存在的合理性。 奈特认为,在不确定性假设下,所有的生产决策是在知识有限的情况下作出的,以至于对可能出现结果的概率计算成为不可能。由于每个决策只产生一种惟一的结果,所以,个体决策所导致的一系列可能的结果不受统计计量的约束。经济学分析是在完全竞争假设下对经济运行机制的研究,完全竞争是一个使产品价值与其成本趋于一致的过程,但是,在现实中两者总存在一个差额,这个差额就是利润。也就是说,由于现实中的竞争并非完全竞争,理论与实际的不一致性造成了不确定性,从而不确定性是利润存在的基础。 奈特强调,变化不一定会导致利润的产生,因为有些变化可以事先精确地计算到成本中,使成本与产品售价相同,不会产生利润;只有不确定性能够将利润与变化联系在一起。利润的真正来源是不确定性,仅有变化和进步不足以产生利润,变化和进步的结果并不是其本身的结果,而是不确定性的结果。 (三)揭示了企业性质 我们知道,20世纪30年代,科斯曾向古典和新古典经济学提问:既然价格体系如此有效,为什么现代经济里还有依赖行政命令运行的企业存在呢?奈特最先回答这个问题。尽管科斯并不同意奈特的观点,但奈特对企业起源和性质的讨论对包括科斯在内的所有经济学家,尤其是新制度经济学家都有着深远的影响。 奈特认为,在不确定性的假设下,决定生产什么与如何生产优先于实际生产本身,这样,生产的内部组织就不再是一件可有可无的事情了。生产的内部组织首先是要找到一些最具管理才能的人,让他们负责生产和经营活动。世界上只有少数人是风险偏好者,而绝大部分人是风险规避和风险中性者,后者愿意交出自己对不确定性的控制权,但条件是风险偏好者即企业家要保证他们的工资,于是,企业就产生了。也就是说,在企业制度下,管理者通过承担风险获得剩余;工人通过转嫁风险获得工资。 为了说明企业家和企业的性质,奈特的基本分析思路为:现实的经济过程是由预见未来的行动构成的,而未来总是存在不确定因素的,企业家就是通过识别不确定性中蕴含的机会,并通过对资源整合来把握和利用这些机会获得利润。沿着这一思路,奈特分析了企业的性质和在现代化生产条件下企业存在的理由,不确定性的存在意味着人们不得不预测未来的需要。首要的问题和职能是决定做什么和怎样去做,因此出现了一个特殊阶层,他们向他人支付有保证的工资,并以此控制他人的行动功能的多层次专业化的结果是企业和产业的工资制度,它在世界上的存在是不确定性这一事实的直接结果。 (四)提出了减少不确定性的方法 在本书中,奈特还分析了减少不确定性的两种方法。一是集中化,保险就是这种形式的代表。保险公司利用不确定性结果的相互抵补,将众多偶然事件集中到一起,从而把投保者的较大不确定性损失转变成较小的保险费。二是专业化,企业的联合有助于克服不确定性。企业通过增加生产规模可以减少不确定性的控制成本,因为大企业的成本水平总是低于小企业。随着企业规模的增加,专业化决策能够减少控制成本的不确定性,同时也能产生更熟练的技能,以更好地应对不确定性。 -

储备与稳定

本书是由《储备与稳定》和《世界商品与世界货币》两部分构成,概述了调节供给和需求、稳定价格以及刺激经济的计划。 -

投资者的未来

《投资者的未来》是一本与众不同的投资指南,它视角独特、结论有力,值得我国广大投资者阅读参考。常规投资指南一般会从投资学的基本原理出发,利用定价理论告诉投资者如何投资,而《投资者的未来》则不然,作者摒弃了比较流行的“价值 ”投资策略和“增长”投资策略,从价值的来源考察投资策略,在强调“估值”重要性的同时,分析了投资者对高速成长产业预期过高的心理,认为快速成长产业并不适合长期投资,最后预测“婴儿潮”、“人口老龄化”等社会问题将如何影响金融市场,为投资者调整其投资组合配置提供了意见。《投资者的未来》语言简练,深入浅出,投资者可以轻松阅读。 杰里米·西格尔是世界顶级的投资、金融专家之一。 他的发现令人惊奇:投资者对于增长的不懈追求——寻找激动人心的高新技术、购买热门股票、追逐扩张产业、投资于快速发展的国家,常常带给投资者糟糕的回报。事实上,增长率本身就可能成为投资陷阱,吸引投资者购买定价过高的股票,投身过度竞争的产业。 《投资者的未来》粉碎了传统理念,为那些力图在长期成为赢家的投资者提供了一个选择股票的框架。尽管科技创新刺激了经济增长,但它对投资者却不那么"友善"。看看那些在低速发展甚至萎缩下滑的产业中拥有数十年历史的历久弥坚的老公司,它们提供的投资收益超过了"勇猛进取"的后来者。许多被认为已经过时的产业部门(比如铁路和石油)事实上击败了市场。投资者必须对增长的另一面——"增长率陷阱"保持警醒。 -

Security Analysis

在线阅读本书 With nearly a million copies sold, Security Analysis has been continuously in print for more than sixty years. No investment book in history had either the immediate impact, or the long-term relevance and value, of its first edition in 1934. By 1951, seventeen years past its original publication and more than a decade beyond its revised and acclaimed 1940 second edition, authors Benjamin Graham and David Dodd had seen business and investment markets travel from the depths of Depression to the heights of recovery, and had observed investor behavior during both the calm of peacetime and the chaos of World War II. The prescient thinking and insight displayed by Graham and Dodd in the first two editions of Security Analysis reached new heights in the third edition. In words that could just as easily have been written today as fifty years ago, they detail techniques and strategies for attaining success as individual investors, as well as the responsibilities of corporate decision makers to build shareholder value and transparency for those investors. The focus of the book, however, remains its timeless guidance and advice--that careful analysis of balance sheets is the primary road to investment success, with all other considerations little more than distractions. The authors had seen and survived the Great Depression as well as the political and financial instabilities of World War II and were now better able to outline a program for sensible and profitable investing in the latter half of the century. Security Analysis: The Classic 1951 Edition marks the return of this long-out-of-print work to the investment canon. It will reacquaint you with the foundations of value investing--more relevant than ever in tumultuous twenty-first century markets--and allow you to own the third installment in what has come to be regarded as the most accessible and usable title in the history of investment publishing. -

Investments

Bodie, Kane, and Marcus' "Investments" is the leading textbook for the graduate/MBA investments market. It is recognized as the best blend of practical and theoretical coverage, while maintaining an appropriate rigor and clear writing style. Its unifying theme is that security markets are nearly efficient, meaning that most securities are usually priced appropriately given their risk and return attributes. The text places greater emphasis on asset allocation, and offers a much broader and deeper treatment of futures, options, and other derivative security markets than most investment texts.

热门标签

下载排行榜

- 1 梦的解析:最佳译本

- 2 李鸿章全传

- 3 淡定的智慧

- 4 心理操控术

- 5 哈佛口才课

- 6 俗世奇人

- 7 日瓦戈医生

- 8 笑死你的逻辑学

- 9 历史老师没教过的历史

- 10 1分钟和陌生人成为朋友